Ampliación de la moratoria Ley 27541 para paliar los efectos de la pandemia Ley 27562

Con fecha 26 de agosto de 2020 se publicó en el Boletín Oficial la Ley 27562 y el Decreto 699/20, sobre ampliación de la Ley de Moratoria 27541.

Puntos destacados de la Ley de Moratoria Ampliada

Permite incluir deudas previsionales, impositivas y aduaneras e infracciones relacionadas a esas deudas vencidas hasta el 31 de julio 2020. También se podrá incluir en este régimen la refinanciación de planes de pago vigentes y las deudas emergentes de planes caducos. Excluye deuda con ART y Obras Sociales pero se las invita a las a establecer programas de regularización similares.

Se excluye también a quiénes no siendo MIPYMES, ni entidades sin fines de lucro, ni pequeños contribuyentes en los términos que fije AFIP posean activos financieros en el exterior y no repatrien por lo menos el 30% dentro de los 60 días de adhesión al régimen. Personas Jurídicas, la será de aplicación para sus socios y accionistas, que posean un porcentaje no inferior al 30% del capital social de las mismas.

Plazo límite para adherir a la moratoria el hasta el 31 de octubre 2020.

Cuotas:

- Deudas por Aportes personales con destino al SIPA y para retenciones o percepciones impositivas y de los recursos de la seguridad social: Hasta 60 cuotas para MIPYMES, entidades sin fines de lucro y pequeños contribuyentes en los términos que fije AFIP. Hasta 48 cuotas para el resto.

- Restantes obligaciones:Hasta 120 cuotas para para MIPYMES, entidades sin fines de lucro y pequeños contribuyentes en los términos que fije AFIP. Hasta 96 cuotas para los demás contribuyentes.

La primera cuota vencerá, excepto que se trate de refinanciaciones, no antes del 16 de noviembre de 2020, según el tipo de contribuyente, deuda y plan de pago adherido.

La tasa de interés será fija, del 2% mensual, durante las 6 primeras cuotas resultando luego de aplicación la tasa BADLAR en moneda nacional de bancos privados. No será tenido en cuenta el SIPER.

Las multas y demás sanciones así como los intereses resarcitorios y/o punitorios correspondientes a obligaciones devengadas al 31 de julio de 2020 quedarán condonadas de pleno derecho, siempre que no se encontraren firmes a la fecha de entrada en vigencia de la presente ley modificatoria y la obligación principal hubiera sido cancelada a dicha fecha.

El acogimiento al presente régimen producirá la suspensión de las acciones penales tributarias y penales aduaneras en curso y la interrupción de la prescripción penal siempre y cuando esta no tuviere sentencia firme.

Los agentes o las agentes de retención y percepción quedarán liberados de multas y de cualquier otra sanción que no se encuentre firme a la fecha de entrada en vigencia de la presente ley modificatoria, cuando exterioricen y paguen, en los términos del presente régimen, el importe que hubieran omitido retener o percibir, o el importe que, habiendo sido retenido o percibido, no hubieran ingresado, luego de vencido el plazo para hacerlo.

Aquellos que no son MIPYMES, entidades sin fines de lucro y pequeños contribuyentes en los términos que fije AFIP, para que los Planes de Facilidades no caduquen, no podrán:

- Distribuir dividendos o utilidades a sus accionistas o socios por 24 meses desde la entrada en vigencia de la presente norma.

- Acceder al Mercado Único y Libre de Cambios (MULC) para realizar pagos de beneficios neto a aquellos que revistan la condición de sujetos vinculados por 24 meses desde la entrada en vigencia de la presente norma.

- Efectúen ventas de títulos valores con liquidación en moneda extranjera o transferencias de estos a entidades depositarias del exterior por 24 meses desde la entrada en vigencia de la presente norma.

- Transfieran al exterior o compren en el exterior activos financieros por parte de personas humanas o

jurídicas por 24 meses desde la entrada en vigencia de la presente norma.

Aquellas MiPymes que no cuenten con el certificado

vigente al momento de la publicación de la presente ley podrán adherir a este régimen de manera condicional, siempre que lo tramiten y obtengan hasta el 31 de octubre de 2020, inclusive.

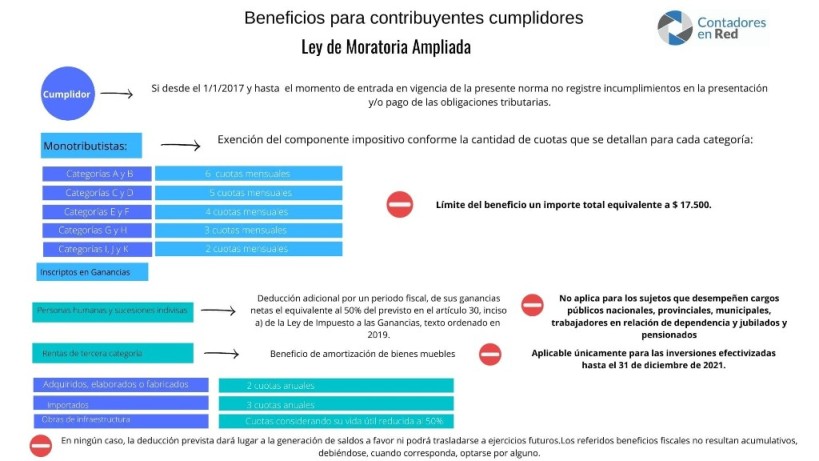

Beneficios para contribuyentes cumplidores

Se entenderá que un contribuyente reviste la condición de cumplidor cuando al momento de entrada en vigencia de la presente norma no registre incumplimientos en la presentación de declaraciones juradas, como tampoco, en el caso de corresponder, en el pago de las obligaciones tributarias desde los períodos fiscales iniciados a partir del 1° de enero del año 2017

Monotributistas: exención del componente impositivo conforme la cantidad de cuotas que se detallan para cada categoría:

| Categorías A y B | 6 cuotas mensuales |

| Categorías C y D | 5 cuotas mensuales |

| Categorías E y F | 4 cuotas mensuales |

| Categorías G y H | 3 cuotas mensuales |

| Categorías I, J y K | 2 cuotas mensuales |

Límite del beneficio un importe total equivalente a $ 17.500.

Sujetos inscritos en el impuesto a las ganancias una deducción especial conforme los siguientes términos:

- Para personas humanas y sucesiones indivisas:tendrán derecho a deducir, por un periodo fiscal, de sus ganancias netas un importe adicional equivalente al 50% del previsto en el artículo 30, inciso a) de la Ley de Impuesto a las Ganancias, texto ordenado en 2019. (No aplica para los sujetos que desempeñen cargos públicos nacionales, provinciales, municipales, trabajadores en relación de dependencia y jubilados y pensionados).

- Para quiénes obtengan rentas de tercera categoría:beneficio de amortización de bienes muebles amortizables que será aplicable únicamente para las inversiones efectivizadas hasta el 31 de diciembre de 2021.

| Adquiridos, elaborados o fabricados | 2 cuotas anuales |

| Importados | 3 cuotas anuales |

| Obras de infraestructura | cuotas considerando su vida útil reducida al 50% |

- Se aplicarán en las declaraciones juradas correspondientes a los ejercicios finalizados con posterioridad al 30 de

diciembre de 2020. - En ningún caso, la deducción prevista dará lugar a la generación de saldos a favor ni podrá trasladarse a ejercicios futuros.

- Los referidos beneficios fiscales no resultan acumulativos, debiéndose, cuando corresponda, optarse por alguno.

Prescripción

Se suspende con carácter general por el término de 1 año el curso de la prescripción de la acción para determinar o exigir el pago de los tributos cuya aplicación, percepción y fiscalización se encuentre a cargo de la Administración Federal de Ingresos Públicos y para aplicar multas con relación a los mismos, así como la caducidad de la instancia en los juicios de ejecución fiscal o de recursos judiciales.

Fuente: “Contadores en Red”